Der Gehaltszettel ist digital im persönlichen Portal des Bundesministeriums (www.portal.at) verfügbar. Der Gehaltszettel ist eine Information, wie sich das Gehalt zusammensetzt und wie aus Brutto Netto wird. Anspruch auf einen Bezugszettel hat jeder Arbeitnehmer in Österreich. Damit kann und soll überprüft werden, ob die Abrechnung auch seine Richtigkeit hat. Die Gehaltszettel sehen je nach der Bezug auszahlender Stelle unterschiedlich aus. Auf allen Gehaltszetteln müssen jedoch der Bruttobezug, die Lohnsteuer, die Sozialversicherungsbeiträge, die Lohnsteuer und die Bemessungsgrundlage für die Sozialversicherung ausgewiesen sein.

Bezüge werden mit Bezeichnung und einer vierstelligen Nummer angegeben. Zusätzlich sollte der Monat beachtet werden, da z. B. Mehrleistungsstunden teils nachverrechnet werden. Für manche Bezugsteile werden auch unter „Anzahl“ verrechnete Stunden angegeben.

Die wichtigsten Begriffe im Überblick

Grundbezug: Bezug laut Schema und Gehaltsstufe

Kinderzuschuss: 15,60€ pro Kind (steuerpflichtig)

Sonderzahlungen: 13. und 14. Jahresgehalt (Auszahlung im März, Juni, September und November); Höhe = halber Monatsbezug, versteuert wird dies über den festen Lohnsteuersatz von 6%

Fahrtkostenzuschuss: seit 2013 Auszahlung über „große“ oder „kleine Pendlerpauschale“

Kustodiatsvergütung: bar ausbezahlte Kustodiatsbezahlungen (10-mal im Jahr) je nach Gruppe (IT/EDV und Bibliothek wird im Stundenausmaß eingerechnet)

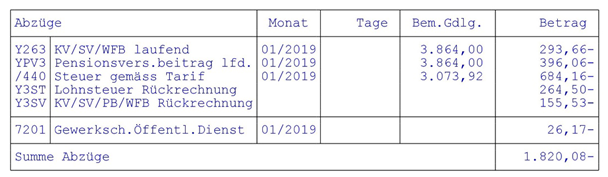

KV/SV/WFB/Pensionsversicherungsbeitrag: Krankenversicherungs-, Sozialversicherungs-, Wohnbauförderungs- und Pensionsbeitrag auf Bemessungsgrundlage berechnet (unterschiedliche Prozente)

Lohnsteuer: wird auf anderer Bemessungsgrundlage berechnet

Jeweilige Rückrechnungen: sind ebenso von den laufenden Bezügen (MDL-Mehrdienstleistungen) zu entrichten

Gewerkschaftsbeitrag ist freiwillig: 1% des Bruttobezugs aber maximal € 26,93 (Stand 2020)

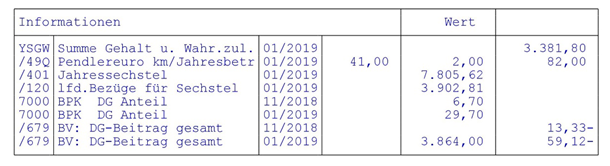

Zukunftssicherung ist freiwillig: € 25 monatlich bzw. € 300 jährlich können steuerfrei in eine „Zukunftssicherung“ investiert werden

Jahressechstel: Bezüge (z.B. 13. und 14. Monatsgehalt, Belohnungen, Prämien, Jubiläumsgelder), die nach Abzug eines Freibetrags in der Höhe von € 620 (Stand 2018) begünstigt besteuert werden

Diverse Dienstgeberbeiträge

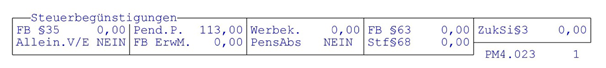

Freibetrag (§35): Freibetrag aufgrund von Behinderungen

Abkürzungen/Erklärungen:

Alleinverdiener- oder Alleinerzieherabsetzbetrag (Allein. V/E)

Pendlerpauschale (Pend.P.)

Freibetrag aufgrund von Erwerbsminderung (FB ErwM.)

Werbungskosten (Werbek.)

Pensionistenabsetzbetrag (Pens.Abs.) nur für Pensionisten

bei Übermittlung eines Freibetragsbescheids steht bei „FB §63“ ein „ja“

Steuerfreibeträge sind unter „Stf §68“ zu finden

obiger Freibetrag (§35) ist unter „ZukSi §3“ (Zukunftssicherung) einzusehen

Empfehlenswert ist es jedenfalls, eine Arbeitnehmerveranlagung nach Ablauf eines Kalenderjahres zu machen.

Stand: März 2023